آلت کوین (AltCoin) چیست؟

آلت کوین و بیت کوین یک نوع دستهبندی ارزهای دیجیتال است. در این نوع تقسیمبندی تمام رمز ارزهایی که بعد از BTC متولد شدند، در یک گروه قرار میگیرند. در این مقاله ضمن آشنایی بیشتر با مفهوم Altcoin بهترین الت کوین های بازار ارز دیجیتال را نیز معرفی میکنیم.

بشر از چند دهه قبل به دنبال دیجیتالی کردن پول بوده است، اما تا زمان ظهور بیت کوین هرگز نتوانست راهکاری قابل قبول و مطمئن به منظور تحقق این رویا ارائه کند. Bitcoin حین تولد، به جرات موفقترین پروژه در راستای دیجیتال کردن پول تا آن زمان بود. سیستم آن شدیدا به فنون رمزنگاری گره خورده است، به همین دلیل رمز ارز نامیده میشود. پس رمز ارزها، نوعی ارز دیجیتال به شمار رفته و این دو یکی نیستند. اکنون و در سال 2021، خرید و فروش بیت کوین دیگر تنها نیست و بیشمار ارز رمزنگاری شده دیگر تحت عنوان آلت کوین در بازار رمز ارزها ظهور کردهاند.

با شنیدن نام ارز دیجیتال، نخستین اسمی که در ذهن همه افراد آشنا با این حوزه تداعی میشود، Bitcoin است. وب سایت کوین مارکت کپ به عنوان یک مرجع شناخته شده، نزدیک به 9,000 کوین و توکن مختلف را فهرست کرده است. اما تعداد واقعی رمز ارزها بسیار بسیار بیشتر است. تمامی آنها تحت دستهبندی آلت کوین مقابل بیت کوین قرار میگیرند.

منظور از آلت (Alt)، جایگزین (Alternative) است. آلتکوینها رمز ارزهای جایگزین به شمار میروند. در این مطلب با این مفهوم آشنا شده و همچنین معروفترین گزینهها را معرفی خواهیم کرد. قدم بعدی بررسی ریسکها، آینده و دیگر نکات مربوط به آنها است.

آشنایی با آلت کوین

همانطور که گفتیم AltCoin مخفف Alternative Coin است. به طور ساده آلت کوین ها همه ارزهای دیجیتال نوین به جز بیت کوین محسوب میشوند. ایده توسعه بسیاری از آنها، تبدیل شدن به یک جایگزین برای نخستین رمز ارز دنیا بوده است. Bitcoin پروژهای بینظیر بود و توقعات انسان از یک سیستم پولی سریع و امن را برآورده کرد. با این حال نمیتوان از کاستیها و مشکلاتش چشمپوشی کرد. Altcoinها خلق شدند تا این ایرادها را برطرف کرده و یک سری قابلیتهای اضافی نیز ارائه کنند.

واقعیت این است که همه آنها، البته به روش خود، حداقل یکی از ویژگیهای تکنولوژی مورد استفاده در بیت کوین را به ارث بردهاند. در تعدادی از الگوریتمهای اجماع جدیدی استفاده شده و در برخی تمرکز روی بهبود پردازش تراکنشها، مقیاسپذیری، سرعت، روشهای توزیع توکن و موارد دیگر قرار داشته است.

اگرچه دنیای رمز ارز تاریخچه چندان طولانی نداشته و از سال 2008 با تولد BTC ظهور کرده است، اما تا امروز، دهها هزار مورد از آنها به وجود آمدهاند! در نظر داشته باشید فقط حدود 200 هزار عدد توکن مبتنی بر استاندارد ERC20 اتریوم خلق شدهاند. البته در عمل، توکن و کوین تفاوتهایی اساسی با یکدیگر داشته و نباید این دو را یکسان تصور کرد.

برخی آلتکوینها دیگر خرید و فروش نشده و مدتی بعد از تولد، از چرخه خارج شدند. فراموش نکنید همه رمز ارزها، مثل بیت کوین افراد سرمایهگذار در آنها را ثروتمند و پولشان را چند برابر نکردهاند. پروژه برخی از آنها با شکست مواجه شده و ارزششان شدیدا کاهش یافته یا حتی صفر شده است!

در نظر داشته باشید همه آنها در دنیای واقعی کاربرد یا ارزش ذاتی ندارند. اغلب رمز ارزها چرخه عمر نسبتا کوتاهی دارند. در قسمت «بررسی ریسک Alternative Coin ها» همین مطلب بیشتر در این رابطه صحبت خواهیم کرد.

اگر به دنبال تبدیل کردن حوزه کریپتو به بخشی از سبد داراییهایتان هستید و وقت تحقیق کردن درباره آنها را دارید، الت کوین گزینه مناسبی است. برخی از آلتکوینها پروژههایی جاهطلبانه هستند که کاربرد بیشتری نسبت به بیت کوین که بیشتر بهعنوان یک ذخیره ارزش استفاده میشود، دارند. برخی از آلت کوینها نیز بهخاطر ناشناختگیشان فرصت رشد بیشتری دارند.

البته معایب قابل توجهی هم در خرید آلتکوینها وجود دارد. به جهت تعدد بالای این پروژهها، انتخاب بهترین آلت کوین برای سرمایه گذاری بسیار دشوار است. الت کوینها ریسک بیشتری بههمراه دارند و تعداد زیادی از آنها نیز اسکم هستند.

برای خرید و فروش آلتکوینها راههای مختلفی از جمله صرافیهای متمرکز و غیرمتمرکز بینالمللی همچون بایننس، کوکوین، کوین بیس و بسیاری دیگر وجود دارد. اما از آنجایی که استفاده از اکثر این پلتفرمها بهخاطر تحریمها برای کاربران ایرانی و لزوم احراز هویت دشوار شده، پیشنهاد ما به شما استفاده از یک صرافی ارز دیجیتال داخلی معتبر و مطمئن مانند تاج کوین است. شما با ثبت نام و افتتاح حساب کاربری در این وب سایت، قادر به خرید و فروش طیف گستردهای از رمز ارزها هستید.

تاریخچه آلت کوین

شبکه اصلی اولین کریپتوکارنسی در سال 2009 شروع به کار کرد. عبارت Altcoin ترکیبی از دو کلمه “Alternative” و “Coin” و به معنای کوین جایگزین است. دو سال بعد و در سال 2011، نوبت به فعالیت نخستین آلتکوین بهنام نیم کوین (Namecoin) با نماد NMC رسید. هدف توسعهدهندگان این پروژه، کمک به بهبود ویژگی عدم تمرکز هویتهای آنلاین بود تا سانسور کردن در شبکههای غیر متمرکز به مراتب سختتر شود. نیم کوین بهخاطر نشان دادن فضای موجود برای رشد بازار کریپتو، جایگاه مهمی در تاریخ این صنعت دارد. بلاک چینهای امروزی نیز قادر به اجرای صدها آلت کوین و به اصطلاح سوخترسانی به پروژههای رمز ارزی با قوانین و مکانیزمهای منحصربهفرد هستند.

هدف اولین الت کوینهای بازار بهبود جنبههای بیت کوین نظیر سرعت تراکنشها یا کارایی انرژی بود. اما آلتکوینهای جدیدتر بسته به مقصود توسعهدهندگانشان، اهداف متفاوتی را دنبال میکند. از آنجایی که کل آلت کوینها بخش بزرگی از بازار را تشکیل میدهند و امروز 18 اسفند 1400، بالای 1 میلیارد دلار ارزش بازار دارند، سرمایه گذاران حوزه کریپتو نیز باید نحوه کارشان را درک کنند.

احتمالا سوالی که برایتان اکنون پدید آمده، وضعیت نیم کوین در حال حاضر است. اکنون رمز ارز NMC تنها در صرافیهای نه چندان معروف خرید و فروش شده و از نظر مارکت کپ، طبق آمار روز 28 بهمن 1399 در وب سایت کوین مارکت کپ، در رتبه 504 بازار قرار دارد. کل سرمایه آن حدود 29 میلیون دلار است و حجم خرید و فروش روزانه چندان بالایی ندارد.

طی یک دهه اخر، چشمانداز AltCoin به طور قابل توجهی تغییر یافته است. در ادامه قصد داریم نگاهی به وضعیت بازار کریپتوکارنسی در سالهای 2014، 2017 و سپس 2021 (اکنون) داشته باشیم.

سال 2014 – چشماندازی متفاوت

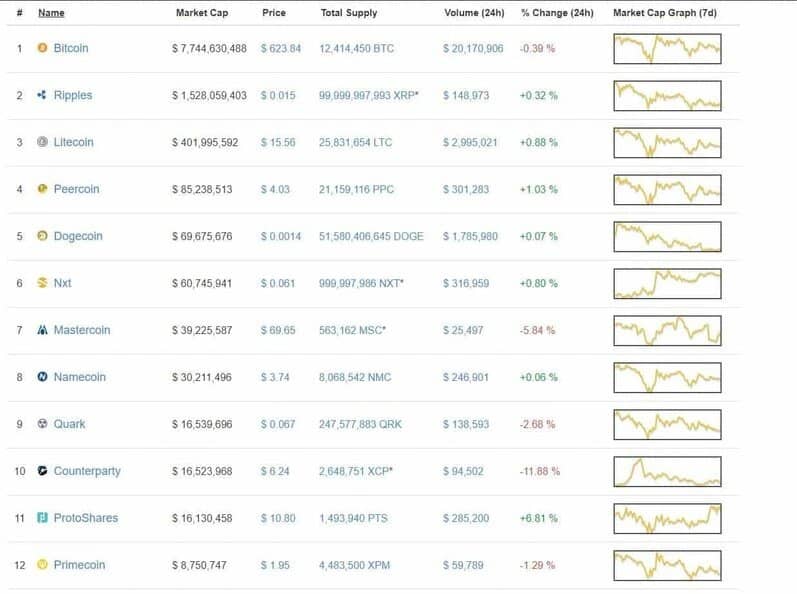

برای افرادی که در سال 2014 با رمز ارزها آشنایی نداشته یا وارد بازار آن نشده بودند، دیدن وضعیت در آن زمان جالب است! در تصویر زیر، دوازده ارز دیجیتال برتر از نظر ارزش کل بازار را مشاهده میکنید. در آن زمان قیمت هر بیت کوین، برترین و نخستین رمز ارز دنیا، برابر 623 دلار بود! در روز نگارش این مطلب، بیت کوین 50 هزار دلار را نیز لمس کرده است.

تعجبی نیست در سال 2014 نیز رتبه اول با فاصلهای زیاد از بقیه (طبق مارکت کپ) در اختیار Bitcoin بود. بعد از آن آلت کوین ها یکی پس دیگری صف کشیدهاند. در رتبه دوم و سوم رمز ارز اختصاصی شبکه ریپل یعنی XRP و لایت کوین قرار دارند. لایت کوین پروژهای از چارلی لی (Charlie Lee) است. افرادی که بیت کوین را با طلا مقایسه کرده و آن را گلد (Gold) دیجیتال میدانند، لایت کوین را نقره خطاب میکنند.

در حال حاضر نیز لایت کوین و ریپل جزو برترینها بوده و در زمره ده رمز ارز برتر بازار، و بهترین آلت کوین ها، قرار میگیرند.

سال 2017 – ورود غولی به نام اتریوم

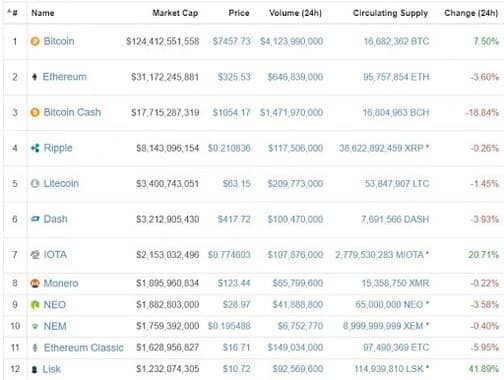

با مشاهده تصویر زیر متوجه تغییر زیاد بازار کریپتوکارنسی طی فقط سه سال خواهید شد. 2017 تا امروز، مهمترین سال در تاریخچه کوتاه بازار ارز دیجیتال به شمار میرود. از جمله دلایل این ادعا افزایش انفجاری قیمت بیت کوین در 2017 و نزدیک شدن به مرز 20 هزار دلار، و همچنین ایجاد بیشمار عرضه اولیه سکه (ICO) با هدف توسعه پروژههای بلاک چینی و رمز ارزی به لطف وجود اتریوم بود.

طی سه سال، مارکت کپ برترینها در سال 2017 نظیر بیت کوین، ریپل و لایت کوین شدیدا افزایش پیدا کرد و مواردی جدید، جایگزین سایر گزینهها شدند. در اینجا بعد از بیت کوین، اتریوم و هارد فورک آن بیت کوین کش به ترتیب در رتبه دوم و سوم قرار دارند. ریپل و لایت کوین نامهایی آشنا هستند. بعد از آنها دش قرار میگیرد، رمز ارزی که شبیه مونرو، یکی دیگر از برترینها در سال 2017، تمرکز زیادی روز بحث حریم خصوصی و ناشناس نگه داشتن تراکنشها دارد.

به جز ارز لیسک (Lisk) سایر ارزهای دیجیتال فهرست بالا همچنان وضعیت خوبی دارند، هر چند برخی جزو ده مورد برتر نیستند. بر اساس آمار وب سایت Coinmarketcap در 28 بهمن 1399، رتبه آن طبق کل سرمایه بازار 101 است.

سال 2021 – تغییر نگاه دنیا نسبت به رمز ارزها

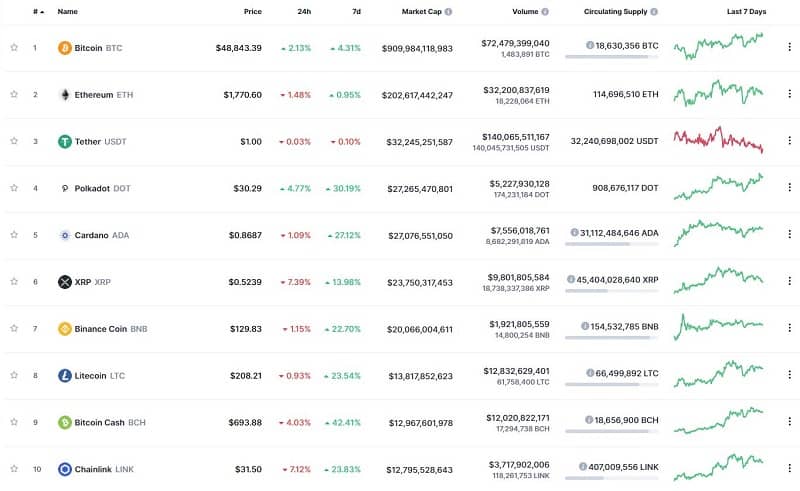

در مقایسه با چهار سال قبل، دنیای ارز دیجیتال بیشتر از آن چه تصور میکردیم اکنون به بلوغ رسیده است. نه تنها افراد، بلکه شرکتهای زیادی نیز طی سال 2020 و همچنین 2021 به سرمایهگذاری در بیت کوین رو آوردند. از طرفی میدانیم قیمت آلت کوین ها متاثر از Bitcoin است و موازی با آن، به طور کلی افزایش پیدا میکند. به لطف بالا رفتن شدید قیمت نخستین رمز ارز دنیا، ارزش کل بازار کریپتوکارنسی مرز 1 تریلیون دلار را به عنوان یک نقطه عطف بسیار مهم رد کرد و اکنون، در روز 28 بهمن 1399، به حدود 1.5 تریلیون دلار نیز رسیده است. عکس پایین، نشاندهنده فهرست برترین Alternative Coin های بازار در کنار بیت کوین طبق وضعیت در روز 28 بهمن 1399 است.

بیت کوین و اتریوم اکنون برای سایر رمز ارزها دست نیافتنی به نظر میرسند. این دو با اختلافی زیاد در حال حاضر رتبه اول و دوم را در اختیار دارند. بعد از آنها تتر، مهمترین استیبل کوین بازار، است. اگرچه مارکت کپ تتر از بیت کوین بسیار کمتر است، اما حجم معاملات روزانه بیشتری در مقایسه با آن دارد.

یکی دیگر از برترین آلت کوین های کنونی پولکادات است. این پلتفرم در زمینه توسعه اپلیکیشنهای غیر متمرکز (DApp) با اتریوم رقابت کرده و قصد دارد دو مشکل بسیار بسیار مهم سیستمهای بلاک چینی یعنی مقیاسپذیری و انزوا را برطرف کند.

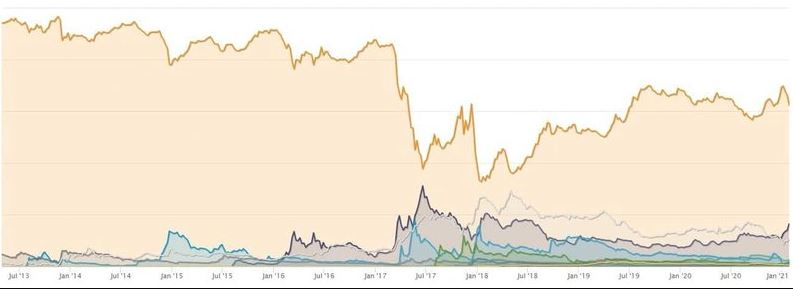

از نظر دستهبندی که در ابتدا به آن اشاره کردیم، روال هنوز تغییر نکرده است. با وجود ظهور بیشمار کوین و توکن، هنوز تمامی آنها کنار یکدیگر، تحت مجموعه آلتکوین با بیت کوین رقابت میکنند. طبق تصویر زیر، تاکنون هیچ رمز ارزی موفق نشده سهم بیشتری در مقایسه با Bitcoin از بازار داشته باشد. بیت کوین یکهتازی میکند و برای سایر گزینهها حداقل تا آیندهای دور کاملا دست نیافتنی است.

در ژوئن سال 2017، اتریوم در ابتدای ظهورش به بیت کوین نزدیک شد و ممکن بود رویداد فلیپنینگ رخ بدهد. این رویداد زمانی به وقوع میپیوندد که یک رمز ارز موفق شود سهم بیشتری از بیت کوین در کل بازار کریپتوکارنسی کسب کند. البته این اتفاق تا امروز هرگز رخ نداده است.

در 19 ژوئن سال 2017 (29 خرداد 1396)، سهم دامیننس بیت کوین و اتریوم در بازار به ترتیب 37.8 درصد و 37.17 درصد بود. این بهترین وضعیت اتریوم تا امروز از نظر تسلط بر بازار به شمار میرود. در حال حاضر بالای 60 درصد در اختیار بیت کوین است و این همه آلت کوین روی هم رفته زیر 40 درصد سهم دارند.

آشنایی با نحوه عملکرد آلت کوین ها

برای درک نحوه کار التکوینها، بهتر است ابتدا با فناوری بلاک چین آشنا شویم. شبکه بلاک چین یک دفتر کل توزیعشده است که دادههایی مانند تراکنشهای رمز ارزی، مالکیت NFTها و قراردادهای هوشمند حوزه امور مالی غیر متمرکز (دیفای) را در خودش ذخیره میکند. به این دفتر کل عموما «چین (Chain) یا زنجیره» متشکل از «بلاک» داده میگویند که پیش از اضافه شدن بلاکهای جدید به دفتر کل، از آن برای اعتبارسنجی دادههای جدید استفاده میشود.

شبکهای که بیت کوین روی آن کار میکند، بهخاطر عدم تمرکز، عدم نیاز به اعتماد و پرداخت همتابههمتای خود که بدون نیاز به یک حاکمیت یا موجودیت مرکزی تسهیلکننده تراکنشها فعالیت دارد، بسیار پیشگامانه است.

آلت کوین ها نیز دقیقا همان فرضیه مشابه بیت کوین را دارند: فعالیت با استفاده از تکنولوژی بلاک چین. با این وجود، برخی از الت کوین ها به رفع نقایص بیت کوین یا دستیابی به اهداف والاتر پرداختهاند. مثلا، لایت کوین (LTC) بهعنوان «نسخه سبکتر بیت کوین» توسط یکی از مهندسان سابق گوگل به نام چارلی لی (Charlie Lee) توسعه داده شده است.

تعریف رویداد فورک (Fork)

فورک به آپدیت و بهروزرسانی در پروتکل شبکه (یعنی نرمافزار متن بازی که بلاک چین روی آن در حال اجراست) اطلاق میشود. دو نوع فورک داریم: هارد فورک و سافت فورک.

سافت فورک یک آپگرید جزئی در نرمافزار شبکه است و غالبا برای کاربران تفاوت آنچنانی ایجاد نمیکند. اما هارد فورک یک بهروزرسانی بزرگ در شبکه است که به آپدیت نرمافزار کاربران یا ماینرها به آخرین نسخه جهت ادامه ماینینگ نیاز دارد. در صورتی که توسعهدهندگان از مسیر حرکت شبکه بلاک چینی رضایت نداشته باشند، میتوانند زنجیره را هارد فورک کرده و کوین جدیدی ایجاد کنند. از سال 2009 تا کنون، بیت کوین شاهد 400 هاردفورک بوده است. بیت کوین کش (BCH)، بیت کوین اس وی (BSV) و دش (DASH) از جمله فورکهای بیشتر شناختهشده بیت کوین هستند.

انواع آلت کوین ها

آلت کوین به انواع مختلفی از جمله استیبل کوین، کوینهای مبتنی بر استخراج، کوینهای مبتنی بر استیکینگ، میم کوینها و توکنهای گاورننس یا حاکمیتی تقسیمبندی میشود. نوع الت کوینها به نحوه کار و هدفشان آن بستگی دارد. در طول زمان Altcoinها تکامل پیدا کرده و انواع مختلفی از رمز ارزها، با اهداف و کاربردهای متفاوت، ظهور کردهاند. در ادامه از یک دیدگاه کلی، نگاهی به دستهبندی آلتکوین ها خواهیم داشت:

آلت کوین های قابل استخراج

در آنها روال بیت کوین برای ایمن نگه داشتن شبکه، پردازش تراکنشها و ایجاد و توزیع سکههای جدید در شبکه دنبال شد. اما منظور از استخراج چیست؟ اکنون به طور خیلی خلاصه، نگاهی به این روند در بیت کوین خواهیم داشت. روال کلی در آلت کوین های قابل استخراج یکسان بوده و ممکن است فقط از نظر الگوریتمهای مورد استفاده متفاوت باشند.

همه تراکنشهای منتظر بررسی، پردازش و تراکنش، در یک استخر قرار دارند. تعدادی از آنها (بر اساس زمان ایجاد و مخصوصا کارمزد تعیین شده) داخل دستهای به نام بلاک قرار میگیرند. ماینرها باید یک هش برای بلاک پیدا کرده و سپس آن را به بلاک چین، پایگاه داده سیستم، اضافه کنند. گفتنی است خروجی به دست آمده از تابع Hashing، یک هش (Hash) نام دارد. هشینگ فرآیند ایجاد یک خروجی با اندازه ثابت از یک ورودی با اندازه متغیر است.

این کار به ظاهر خیلی ساده است؛ بلاک شامل تعدادی از تراکنشها را از داخل یک الگوریتم هشینگ عبور داده و خروجی تولید میکنیم. اما مشکل اینجاست که با توجه به استراتژیهای شبکه، برای دشوار، زمانبر و پرهزینه کردن فرآیند، Hash تولید شده باید پایینتر از مقدار مشخصی قرار بگیرد. از طرفی میدانیم تا زمانی که ورودی تغییر نکند، هش عوض نخواهد شد. به این منظور در هر مرتبه تلاش، دادهای اضافی و بیمصرف تحت عنوان نانس به بلاک اضافه شده و از داخل الگوریتم عبور داده میشود. این کار تا زمان به دست آمدن یک هش قابل قبول توسط پروتکل ادامه پیدا خواهد کرد.

در نهایت بلاک به زنجیره بلاکها (بلاک چین) که همان پایگاه داده ما است، اضافه خواهد شد. هر استخراجکنندهای که زودتر از بقیه بتواند برای یک بلاک هش مناسب و قابل قبول پیدا کند، پاداش آن را دریافت خواهد کرد. این جایزه اکنون به ازای هر بلاک، 6.25 واحد BTC است. روال کلی فرآیند ماینینگ در آلت کوین ها نیز همین است.

این نوع از رمز ارزها از فرآیندی به نام ماینینگ یا همان استخراج برای اعتبارسنجی تراکنشها و اضافه شدن کوینهای بیشتر به عرضه در گردش استفاده میکنند. ماینرها با استفاده از دستگاههای خود به حل معادلات ریاضی میپردازند. عموما، اولین ماینری که جواب درستی برای این معادله بهدست آورد، حق تایید بلاکی از تراکنشها را دارد و در عوض، رمز ارز شبکه را پاداش میگیرد.

از آنجایی که بیت کوین یک ارز دیجیتال مبتنی بر فرآیند استخراج است، ماینینگ اولین روش برای پردازش تراکنشهای رمز ارزی انتخاب شده بود. یکی از معایب این روش، مصرف بالای انرژی آن است. از جمله آلت کوین های مبتنی بر فرآیند استخراج میتوان تمام فورکهای بیت کوین، اتریوم، اتریوم کلاسیک، گرین (GRIN)، زی کش (ZCash) و بسیاری دیگر را نام برد.

توکنهای اوراق بهادار

ارزهای دیجیتال از یک دیدگاه به دو دستهبندی توکن و کوین تقسیم میشوند. توکنها فاقد بلاک چین مستقل بوده و روی بلاک چینهای موجود ایجاد میشوند. هدف از خلق بیشتر آنها، استفاده در اپلیکیشنهای غیر متمرکز یا همان دی اپها بوده است. برخی توکنها برای نمایش یک شیء فیزیکی ایجاد میشوند. به عنوان نمونه، تصمیم برای فروش خانه خود از طریق یک قرارداد هوشمند را در نظر بگیرید. به طور واضح، نمیتوان منزل را داخل یک قرارداد هوشمند قرار داد! در اینجا توکنی جدید ایجاد خواهید کرد که به عنوان منزل شما (یک شیء) در دنیای مجازی ایفای نقش میکند.

توکنهای اوراق بهادار شباهت زیادی با سهامهای سنتی دارند، از این نظر که به دارنده، وعده سود سهام مانند مالکیت یک کسب و کار را میدهند. آنها معمولا از طریق عرضه اولیه سکه (ICO) ارائه شده و به کسب و کارها مرتبط میشوند.

الت کوین های مبتنی بر استیکینگ

این نوع رمز ارزها از فرآیندی به نام استیکینگ (Staking) برای تایید تراکنشها استفاده میکنند. در این روش، هولدرهای یک ارز دیجیتال مبتنی بر استیکینگ میتوانند به استیک کردن کوینها خود اقدام کرده و آن را برای پردازش تراکنشها در شبکه گرو بگذارند. پروتکل بلاک چینی مربوطه نیز به صورت تصادفی مشارکتکنندگان در این پروسه را برای اعتبارسنجی تراکنشها انتخاب میکند. در عوض، این افراد پاداش دریافت میکنند.

یکی از اولین آلت کوین های بازار به نام پیرکوین (Peercoin) با نماد PPC، اولین رمز ارزی بود که مفهوم استیکینگ را معرفی کرد. با اینکه پیر کوین نتوانست به یک اسم ماندگار در تاریخ تبدیل شود، اما روش استیکینگ بهخاطر کارایی انرژی بیشتر نسبت به ماینینگ محبوبیت یافته است. از جمله الت کوین های محبوب مبتنی بر فرآیند استیکینگ شامل اتریوم 2، الگورند (ALGO) و کازموس (ATOM) هستند.

آلت کوین های حاکمیتی

توکنهای گاورننس نوعی رمز ارز هستند که حق رایدهی با هدف کمک به شکلگیری آینده یک پروژه را به هولدرهای خود میدهند. در اکثر مواقع، این توکنها امکان ساخت و رایدهی به پروپوزالهای مربوط به یک ارز دیجیتال را فراهم میکنند. از آنجایی که تمام هولدرها حق نظردهی دارند و تصمیمات توسط یک نهاد مرکزی گرفته نمیشود، این امر باعث تمرکززدایی خواهد شد. از جمله توکنهای حاکمیتی عبارتند از آوی (AAVE)، کرو (CRV)، انکر (ANC)، میکر (MKR).

توکنهای یوتیلیتی

آنها برخی مواقع در عرضه اولیه سکه فروخته میشوند. برخلاف توکن اوراق بهادار، آنها درباره خدمات پلتفرم، حقی برای دارنده در نظر میگیرند. به عبارتی خریدار سهمی از یک شرکت به دست نخواهد آورد و در واقع سهام آن را در اختیار ندارد، بلکه میتواند در آینده، به واسطه پرداخت توکنها از خدمات یا محصولات آن پلتفرم استفاده کند. تفاوت اصلی میان این دو نوع Token این است که توکنهای اوراق بهادار تست هاوی را پشت سر میگذارند، اما این موضوع درباره توکنهای یوتیلیتی صدق نمیکند.

استیبل کوینها

استیبل کوینها یا کوینهای باثبات رمز ارزهایی هستند که برای پیگیری قیمت یک دارایی دیگر طراحی شدهاند. اکثر استیبل کوینهای بزرگ بازار به دلار آمریکا گره خوردهاند و هدفشان پیروی از ارزش این ارز فیات است. با نوسان قیمتها، صادرکننده استیبل کوینها در جهت اصلاح آن قدم برمیدارند.

از آنجایی که استیبل کوین برای حفظ و ثبات ارزش طراحی شده، غالبا بهعنوان یک گزینه برای سرمایه گذاری انتخاب نمیشود. در عوض، افراد از این نوع رمز ارزها برای پسانداز یا انتقال پول استفاده میکنند. البته راههایی مانند وامدهی از طریق یک سری از پروتکلهای خاص برای کسب سود از استیبل کوینها هم وجود دارد.

از جمله استیبل کوینهای معروف بازار میتوان به تتر (USDT)، یو اس دی کوین (USDC)، دای (DAI)، بایننس یو اس دی (Binance USD)، ترا یو اس دی (TerraUSD با نماد UST) و ترو یو اس دی (Trus USD با نماد TUSD) اشاره کرد.

هدف از توسعه این نوع آلت کوین ها حذف خصیصه نوسان قیمت از رمز ارزها بوده است. به همین دلیل کاربرد وسیعی پیدا کرده و برای انتقال ارزش مناسبتر تلقی میشوند. در بخش معرفی تتر به عنوان معروفترین استیبل کوین بازار بیشتر در این رابطه صحبت خواهیم کرد.

میم کوینها

نوع دیگری از الت کوین ها که احتمالا اخیرا نام آنها را زیاد شنیدهاید، میم کوین (Meme Coin) نام دارد. میم کوینها الهامگرفته از میم (همان جوکهای تصویری) هستند. این نوع از رمز ارزها به نسبت دیگر ارزهای دیجیتال مانند بیت کوین و اتریوم نوسان قیمت بیشتری داشته و غالبا هم هدف خاصی را دنبال نمیکنند.

علت این است که ارزش میم کوینها بیشتر از جامعهشان حاصل میشود تا فاندامنتال و یک بنیاد قوی. یعنی با بهراه افتادن موج بزرگی از تبلیغات نسبت به یک میم کوین، افراد زیادی (که البته اکثرا تازهکار هستند)، بدون مطالعه و شناخت پروژه و صرفا هیجان بازار به خرید آن روی آورده و باعث افزایش قیمت آن میشوند. در مقابل، برخی از افراد پشتپرده این نوع پروژهها که البته غالبا سازندگانشان هستند، در قیمتها بالا به فروش داراییهی خود اقدام کرده و باعث سقوط سنگین قیمت پروژه میشوند.

این نوع هایپ و فومو (FOMO) در بازارهای مالی ریسک بزرگی است. البته با اینکه افراد زیادی هم از طریق خرید و فروش میم کوینها ثروتمند شدهاند، اما بسیاری نیز پول خود را به خاطر هیاهوی بیش از حد و ورود بدون مطالعه از دست دادهاند. از جمله معروفترین میم کوینهای بازار میتوان به دوج کوین (DOGE)، شیبا اینو (SHIB) و بیبی دوج (BABYDOGE) اشاره کرد.

بهترین آلت کوین های بازار ارز دیجیتال

اگرچه همه رمز ارزها تحت دستهبندی Alternative Coin در یک طرف ماجرا، رو به روی بیت کوین، قرار گرفتهاند، اما برخی از آنها جوامع بزرگی تشکیل داده و سرمایه کل بازارشان بسیار بالا است. عدهای عقیده دارند کسب سودهای فراوان به واسطه AltCoinها اکنون راحتتر است، چرا که Bitcoin به نخستین افراد سرمایهگذار در آن سودهای فضایی داده و با وجود اطمینان از رشد قیمت BTC طی سالهال آتی، دیگر نمیتوان از نخستین رمز ارز دنیا انتظار چند ده برابر کردن سرمایه داشت.

بیت کوین در ابتدا به عنوان راهکاری برای انتقال سریع ارزش خلق شد، اما امروز از هدف اولیهاش دور شده و بیشتر شبیه طلا، شکل وسیلهای به منظور ذخیره ارزش به خود گرفته است. روی هم رفته، Bitcoin صرفا یک شبکه و سیستم تبادل دارایی است، اما این موضوع درباره برخی الت کوین ها صدق نمیکند.

آلت کوینهایی نظیر اتریوم، ریپل، پولکادات و ترون صرفا یک رمز ارز نبوده و در اصل، پلتفرمی کاربردی شامل یک ارز دیجیتال اختصاصی به شمار میروند. در ادامه با بررسی برترین AltCoinها، بهتر به این موضوع پی خواهیم برد.

اتریوم (Ethereum – ETH)

برخلاف رقیب اصلی آن، بیت کوین، اتریوم یک اکوسیستم و پلتفرم عظیم به منظور ساخت اپلیکیشنهای غیر متمرکز (DApp) و همچنین سازمان مستقل غیر متمرکز (DAO) با استفاده از قرارداد هوشمند است. برای نخستین مرتبه، نیک سابو (Nick Szabo) در دهه 1990 میلادی قراردادهای هوشمند را معرفی کرد، اما بعد از تولد Ethereum، به لطف فراهم شدن امکان ایجاد و استفاده از آنها به شکلی ساده برای همه، کاربردش به شکلی انفجاری افزایش پیدا کرد. به جرات میتوان گفت یکی از دلایل موفقیت بینظیر و رشد قیمت اتریوم در مقایسه با سایر آلت کوین ها، تمرکز روی مبحث قراردادهای هوشمند (Smart Contract) است.

یک اسمارت کانترکت، قرارداد و پروتکلی بین دو یا چند طرف، همراه شروطی از پیش تعیین شده، به شمار میرود. در صورتی که این شروط برآورده شوند، یک سری اعمال به صورت خودکار انجام خواهند شد. اسمارت کانترکتها به ما اجازه میدهند پروتکلهای تراستلس ایجاد کنیم. با استفاده از آنها طرفهای یک قرارداد میتوانند از طریق بلاک چین، بدون نیاز به شناخت هم و داشتن اعتماد به یکدیگر، تعهداتی را انجام دهند. آنها اطمینان دارند در صورت عدم تحقق شرایط از پیش مشخص شده، قرارداد هوشمند اجرا نخواهد شد. این نحوه کار اتریوم، ریسک شکست محتمل در قراردادهای سنتی و عادی را از بین میبرد.

بر اساس تعریفی ساده، یک قرارداد هوشمند به عنوان یک برنامه قطعی (Deterministic Program) کار میکند. اسمارت کانترکت، هنگام و در صورت تحقق یک سری شرایط، عملی مشخص انجام خواهد داد. به همین دلیل میتوان یک سیستم قرارداد اسمارت را دنبالکننده عبارت شرطی “…if… then” دانست. این عبارت، چارچوبی کلی و کاملا ثابت در دنیای کامپیوتر است و تمامی زبانهای برنامهنویسی از آن پشتیبانی میکنند. اگر شروط مشخص شده رو به روی قسمت if برآورده شوند، کد بعد از قسمت then اجرا خواهد شد.

اتر (Ether) رمز ارز اختصاصی این پلتفرم عظیم است. در حال حاضر این شبکه نیز مثل بیت کوین از روش اثبات کار (PoW) به عنوان الگوریتم اجماع استفاده میکند. با این حال توسعهدهنده از مدتها قبل در تلاش است به سیستم اثبات سهام (PoS) مهاجرت کند.

ریپل (Ripple – XRP)

ریپل یکی از قدیمیترینها است و از همان ابتدای ظهور، در زمره برترین آلت کوین های بازار از نظر مارکت کپ قرار داشته است. ایده پشت آن، استفاده شدن توسط موسسات بانکی و مالی برای تسویه معاملات سریعتر و مطمئنتر است. Ripple را شبکه بزرگ مبادلات ارزی سریع و ارزان خطاب میکنند. برخلاف تراکنشهای بینالمللی عادی، که پردازش آنها ممکن است به چند روز زمان نیاز داشته باشد، ارسال XRP از هر نقطهای به نقطه دیگر دنیا طی چند ثانیه صورت میگیرد.

نام اولیه پروژه مورد بحث OpenCoin بود. شرکت Ripple Labs یک شبکه (RippleNet) به منظور پرداخت و مبادله روی یک پایگاه داده توزیع شده (XRP Ledger) توسعه داد. هدف اصلی خلق این آلت کوین متصل کردن بانکها، ارائهدهندگان خدمات پرداخت و صرافیهای مخصوص داراییهای دیجیتالی بوده است. وصل شدن آنها به یکدیگر پرداختهای بینالمللی بسیار سریعتر و ارزانتر را امکانپذیر میکند.

XRP توکن مورد استفاده به منظور نمایش انتقال ارزش در شبکه Ripple است. اصلیترین هدف از توسعه این ارز دیجیتال، ایفای نقش واسطه برای سایر صرافیها (صرافیهای ارز دیجیتال و همچنین فیات) به شمار میرود. اگر میخواهید دلارهایتان را با یورو مبادله کنید، XRP میتواند دلار به دلارها و یورو به یوروها باشد تا کمیسیون کاهش یابد. کارمزد تراکنشها در اینجا فقط 0.00001 دلار است!

ریپل به عنوان یکی از قدیمیترین و قدرتمندترینهای بازار رمز ارز، همانند همیشه با سرعتی بالا در مسیر پیشرفت قرار داشت، اما در سال 2020 ناگهان ترمز آن کشیده شد؛ کمیسیون بورس و اوراق بهادار ایالات متحده آمریکا دادخواستی علیه شرکت Ripple Labs تنظیم کرد. بعد از این اتفاق، قیمت ارز دیجیتال اختصاصی پلتفرم نزدیک به 70 درصد ریزش کرد. قبل از این اتفاق، XRP از نظر مارکت کپ با اقتدار در رتبه 3 بازار، پشت سر BTC و ETH، قرار داشت، اما طبق آمار روز 30 بهمن 1399 رتبهاش به 7 کاهش یافته است.

کمیسیون بورس و اوراق بهادار ایالات متحده آمریکا ادعا میکند XRP جزو اوراق بهادار به شمار رفته و Ripple Labs مدتی قبل، اقدام به ارائه اوراق بهادار ثبت نشده به ارزش 1.3 میلیارد دلار کرده است. درگیری میان کمیسیون و توسعهدهنده ریپل همچنان ادامه داشته و آینده Ripple در هالهای از ابهام قرار دارد.

تتر (Tether – USDT)

در دستهبندی آلت کوین زیر شاخهای به اسم استیبل کوین (StableCoin) وجود دارد. تنها با این تفاوت بسیار مهم که قیمت تتر همواره در برابر نوسانات ثابت است. به همین دلیل این دسته از ارزهای دیجیتال کاربردهای فراوان و متفاوتی پیدا کردهاند. تعداد زیادی رمز ارز تا به امروز توسعه یافته است، اما محبوبترین و پراستفادهترین تتر است؛ Tether با نماد اختصاری USDT نه تنها در بین استیبل کوینها، بلکه در کل بازار کریپتوکارنسی پراستفادهترین ارز دیجیتال به شمار میرود، چرا که حجم مبادله روزانه بسیار بیشتری حتی در مقایسه با بیت کوین دارد. گفتنی است که هر واحد USDT همیشه و در همه جا یک دلار ارزش دارد.

معاملهگران نیازمند ثبات هستند، اما در دنیای رمز ارزها به سختی میتوان به این مفهوم دست پیدا کرد؛ ممکن است ارزش دارایی شما طی یک شب، در پی نوسانات قیمتی، چند برابر کاهش یا افزایش پیدا کرده و حتی صفر شود! با در نظر گرفتن ماهیت باثبات Tether، آن را خانهای امن برای تریدرها خطاب میکنیم. ممکن است در حالی که مشغول چیدن برنامه سرمایهگذاری بعدی خود هستید، نوسان قیمتها تمام نقشههایتان را خراب کرده و همه چیز را به نفع یا به ضررتان تغییر بدهد. به وسیله خرید و فروش تتر در بهترین زمان میتوانید از بروز چنین مشکلاتی جلوگیری کنید. بعد از افزایش قیمت داراییهای رمز ارزی خود، آنها را تبدیل به USDT کرده و بعد از کاهش قیمت، با موجودی تتر در دسترس مقدار بیشتری از همانها را خریداری کنید.

Tether در مقایسه با اغلب الت کوین ها پشتوانهای قوی دارد؛ به ازای هر یک واحد USDT در گردش داخل نتورک این رمز ارز، یک دلار در حسابی مخصوص ذخیره میشود. انتشار دورهای اطلاعات حسابهای Tether Limited به عنوان شرکت توسعهدهنده (حسابهای بانکی که در آنها به ازای هر واحد USDT یک دلار ذخیره میشود) سبب بالا بودن میزان شفافیت فعالیتهای آنها شده است.

لایت کوین (Litecoin – LTC)

اگر بیت کوین را به طلای دیجیتال تشبیه کنیم، لایت کوین دقیقا حکم نقره دیجیتال را پیدا میکند! این دو رمز ارز نقاط اشتراک زیادی با یکدیگر دارند. در سال 2011، لایت کوین به عنوان ورژن سبکتر (Lite – لایت) بیت کوین معرفی شد. هر دو از سیستم اثبات کار (PoW) برای رسیدن به اجماع و توافق داخل شبکه استفاده میکنند. برای Bitcoin و Litecoin محدودیت از نظر عرضه در نظر گرفته شده، اما مقدار آنها متفاوت است؛ در نهایت 21 میلیون BTC و 84 میلیون LTC وجود خواهد داشت.

یکی دیگر از تفاوتهای مهم بیت کوین و آلت کوین جانشین آن، داشتن الگوریتمهای هشینگ متفاوت است. Bitcoin از SHA-256 و Litecoin از Scrypt استفاده میکند.

ترون (Tron – TRX)

شبیه اتریوم و برخلاف بیت کوین و لایت کوین، ترون در اصل پلتفرمی بلاک چینی است و صرفا یک رمز ارز محسوب نمیشود. حال این شبکه، ارز دیجیتال اختصاصی خود را دارد که یکی از بهترین آلت کوین ها است. فراهم کردن یک سیستم سرگرمی محتوای دیجیتال جهانی و رایگان با فناوری ذخیرهسازی توزیع شده هدف اصلی از خلق آن بود. به لطف شبکه Tron اشتراکگذاری محتوای دیجیتال ساده و ارزان میشود. ترون، نسل بعدی شبکههای اجتماعی و حتی به عقیده برخی، نسل بعدی وب است!

به عقیده موسس و مدیر عامل بنیاد ترون (Tron Foundation)، آقای جاستین سان (Justin Sun)، تولیدکنندگان انواع محتوا اعم از ویدیویی، تصویری و متنی به حق واقعی خود نرسیده و پاداش تلاشهایشان را دریافت نمیکنند. ساختار صنعت مدیا در حال حاضر به گونهای است که چند شرکت بسیار بزرگ نظیر یوتیوب، فیس بوک و اپل کنترل بخش عظیمی از محتواهای دیجیتالی را در دست گرفتهاند. آنها به عنوان واسطه، در برخی مواقع حتی در مقایسه با تولیدکنندگان محتواها سود بیشتری به دست میآورند.

نمونهای خوب، نتفلیکس است. تولیدکنندگان محتواهای ویدیویی همه زحمات و هزینهها را برای ساخت فیلم متحمل میشوند، اما نتفلیکس به عنوان یک واسطه، بدون دردسر و صرفا به خاطر سرمایه و امکانات در اختیارش، بخش زیادی از سود مربوط به فروش آن محتواها را به جیب میزند. اگر سازنده میتوانست مستقیم با کاربران ارتباط برقرار کند، دست واسطه حذف میشد؛ حذف دست واسطهها از عرضه و تقاضای محتوای دیجیتال، هدف اصلی شبکه و علت خرید و فروش ترون اعلام شده است.

رمز ارز اختصاصی آن در اصل ترونیکس نام داشته و با نماد TRX شناخته میشود. ارز ترونیکس قابلیت استخراج ندارد. در عوض میتوانید به وسیله استیکینگ توکنهای خود، تعداد بیشتری TRX کسب کنید.

پولکادات (Polkadot – Dot)

پولکادات اکوسیستمی بزرگ با یک رمز ارز اختصاصی است. بلاک چین به عنوان فناوری قدرتبخش بخش اعظم رمز ارزها، یک تکنولوژی انقلابی و خارقالعاده با ویژگیهای منحصربهفرد است. با این حال نمیتوان از محدودیتهای کنونی آن چشمپوشی کرد. در هر صورت، BlockChain در ابتدای راه قرار داشته و هنوز به بهبودهای فراوانی نیازمند است.

بیشتر پروژههای بلاک چینی ایجاد شدند تا یک مشکل در دنیای واقعی را برطرف کنند، اما پولکادات و آلت کوین آن آمد تا مشکلات خود بلاک چین را رفع و رجوع کند. به این ترتیب زمینه برای تولد پروژههای بلاک چینی بیشتری با هدف رفع نیازها در دنیای واقعی فراهم میشود؛ Polkadot مشکل را از ریشه برطرف میکند.

اگرچه خلق اولین نسل بلاک چین به دهه 1990 میلادی برمیگردد، اما تا زمان ظهور بیت کوین این فناوری شناخته شده نبود و کاربردی نداشت. اکنون محدودیتهای فناوری نام برده، امکان ساخت سرویسها و اپلیکیشنهای بسیار قدرتمند را سلب کرده است. در بین چند گزینه، دو مشکل اساسی BlockChain مقیاسپذیری ضعیف و انزوا به شمار میروند.

به زبان ساده، منظور از مقیاس پذیری توانایی برای پاسخ دادن به نیازها در صورت بالا رفتن تقاضا است. یک شبکه مقیاسپذیر باید بتواند در صورت افزایش درخواستهای کاربران، همچنان بدون مشکل سرویس بدهد. متاسفانه تعداد تراکنشهای پردازش شده در هر ثانیه داخل سیستمهای بلاک چینی، در مقایسه با سیستمهای بانکی و مالی عادی، بسیار پایینتر است. به عنوان نمونه در شبکه بیت کوین، طی ماه دسامبر 2020 به طور متوسط در هر ثانیه فقط 4 تراکنش تایید شد. این تعداد برای سیستمهای بانکی عادی حدود 16 هزار عدد در هر ثانیه است!

منظور از انزوای شبکههای مبتنی بر بلاک چین دشوار بودن و در برخی مواقع عدم امکان همکاری و برقراری تعامل میان آنها است. به عبارتی آنها گسسته و مستقل عمل میکنند. مهندسان Blockchain تاکنون موفق به توسعه راهکارهایی برای ارتباط دادن تعدادی از این شبکهها با یکدیگر شدهاند، اما هنوز وصل کردن چند صد یا شاید چند هزار بلاک چین به یکدیگر یک معضل است.

تاج کوین

تاج کوین